标签:

商法学术前沿

【前言】

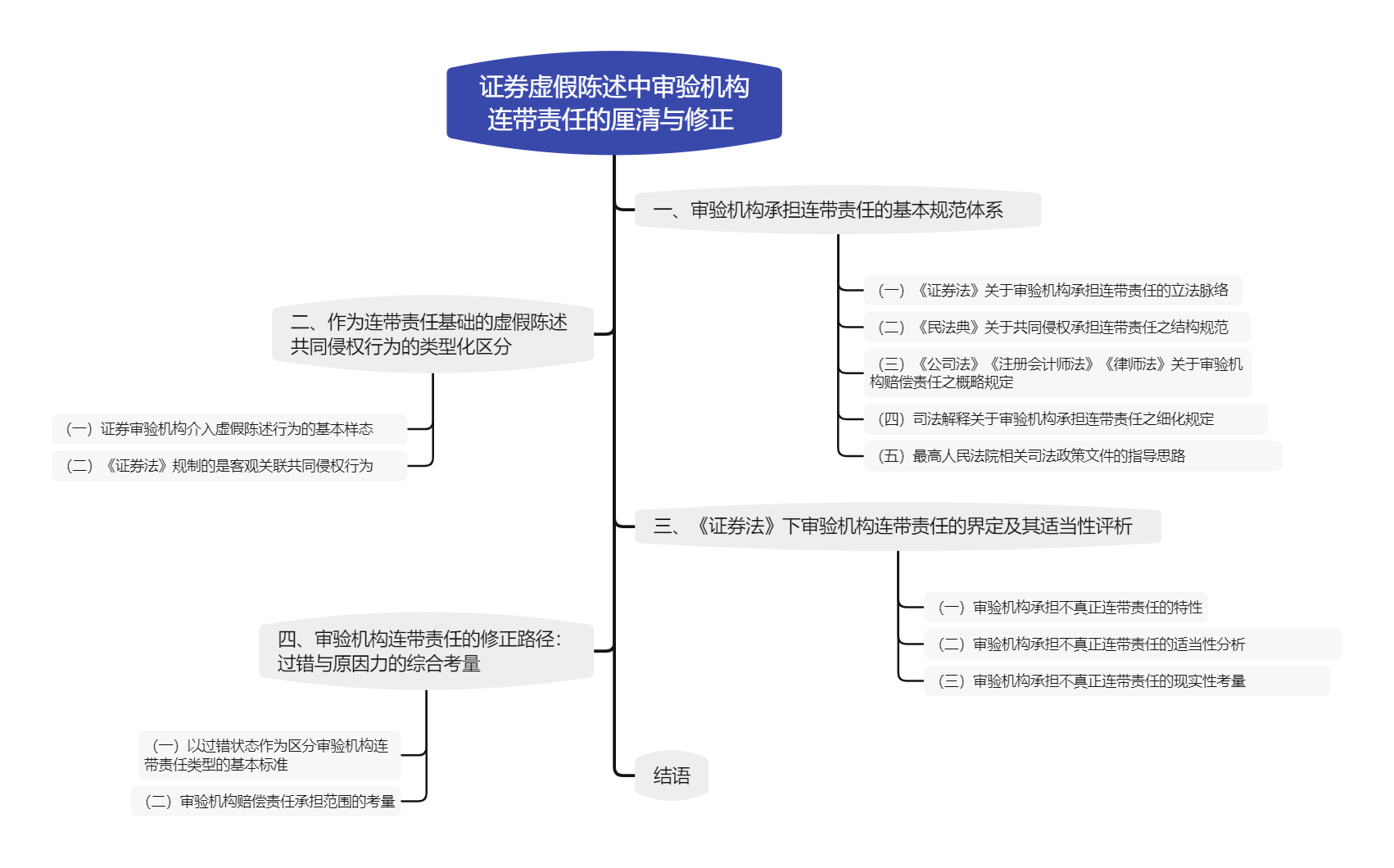

《证券虚假陈述中审验机构连带责任的厘清与修正》

陈洁

摘要

证券市场信息披露需由多个主体协作实施,故虚假陈述民事责任呈现连带责任的特点。因行为人主观过错的不同,审验机构介入的虚假陈述行为呈现不同的共同侵权行为样态。《证券法》主要规制审验机构的过失与委托人故意虚假陈述导致的投资者受损的客观关联共同侵权行为,由此审验机构承担的连带责任性质上属于不真正连带责任。委托人作为最终责任人,要对全部虚假陈述行为所造成的损害负赔偿责任,审验机构只对与其审验行为有因果关系的损害、与委托人一起向投资者承担连带赔偿责任。审验机构之间连带责任的范围划分,应当根据各个审验机构的过错程度以及原因力比例承担相应的赔偿责任。

金句

如果基于公共利益的考虑,尤其充分考虑审验机构的职业诚信与执业水准不仅关涉其自身声誉,更重要的是,关涉投资者对资本市场的信心进而关系到整个资本市场的长远健康发展;此外,就我国证券发行信息披露机制而言,为确保资本市场信息的可接受性,《证券法》及相关法律规范强制信息披露义务人必须聘用审验机构参与到信息披露活动中,这在一定意义上,可以说是法律赋予了审验机构可靠的业务资源,相应地,审验机构理应要为此承担更大的责任。因此,在当前我国资本市场诚信缺失严重、诚信机制建设亟待加强的现实背景下,有限度地容忍并推行对审验机构的加重责任制度具有一定的合理性。

——《中国法学》2021年第6期

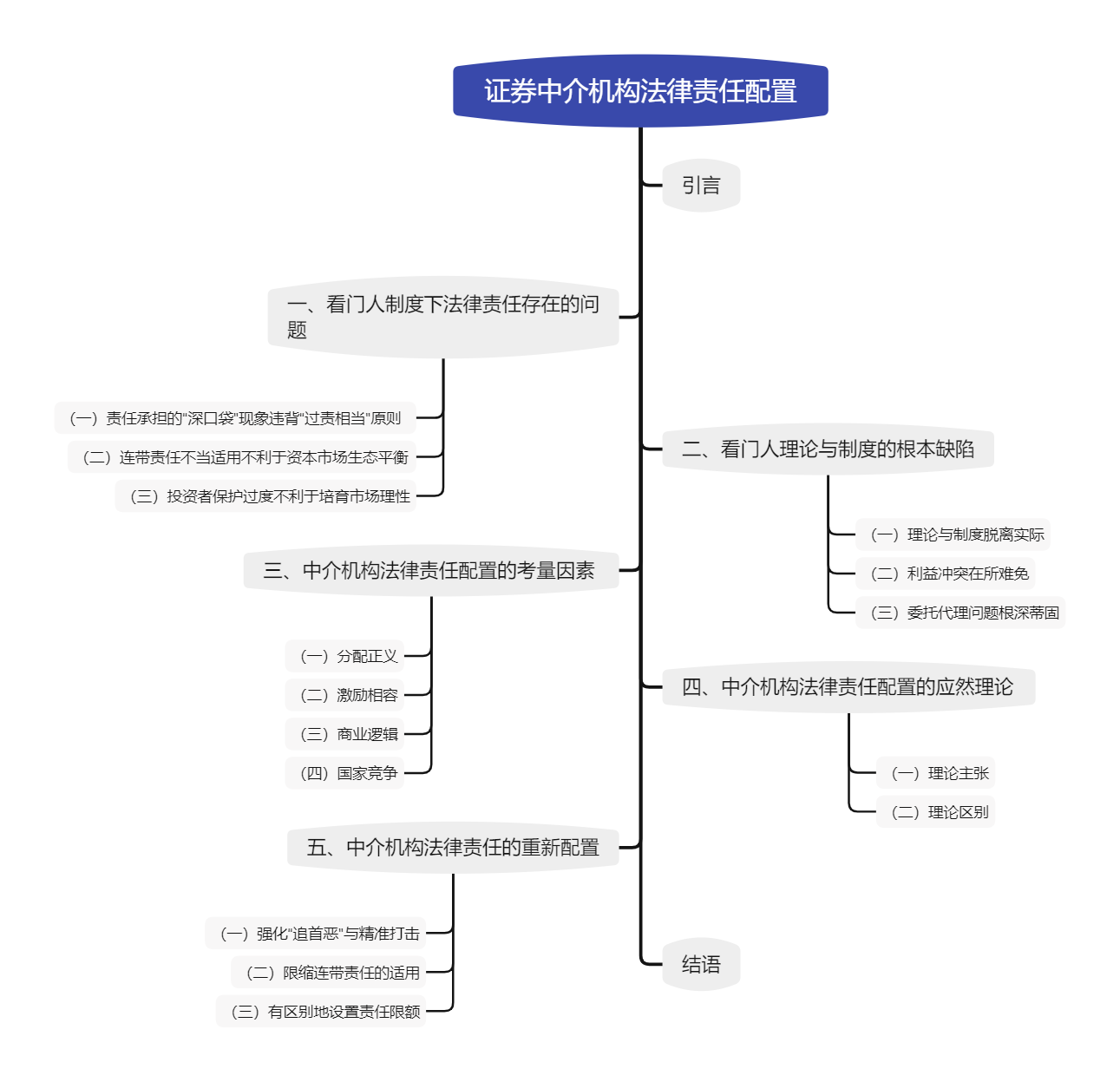

《证券中介机构法律责任配置》

邢会强

摘要

金句

——《中国社会科学》2022年第5期

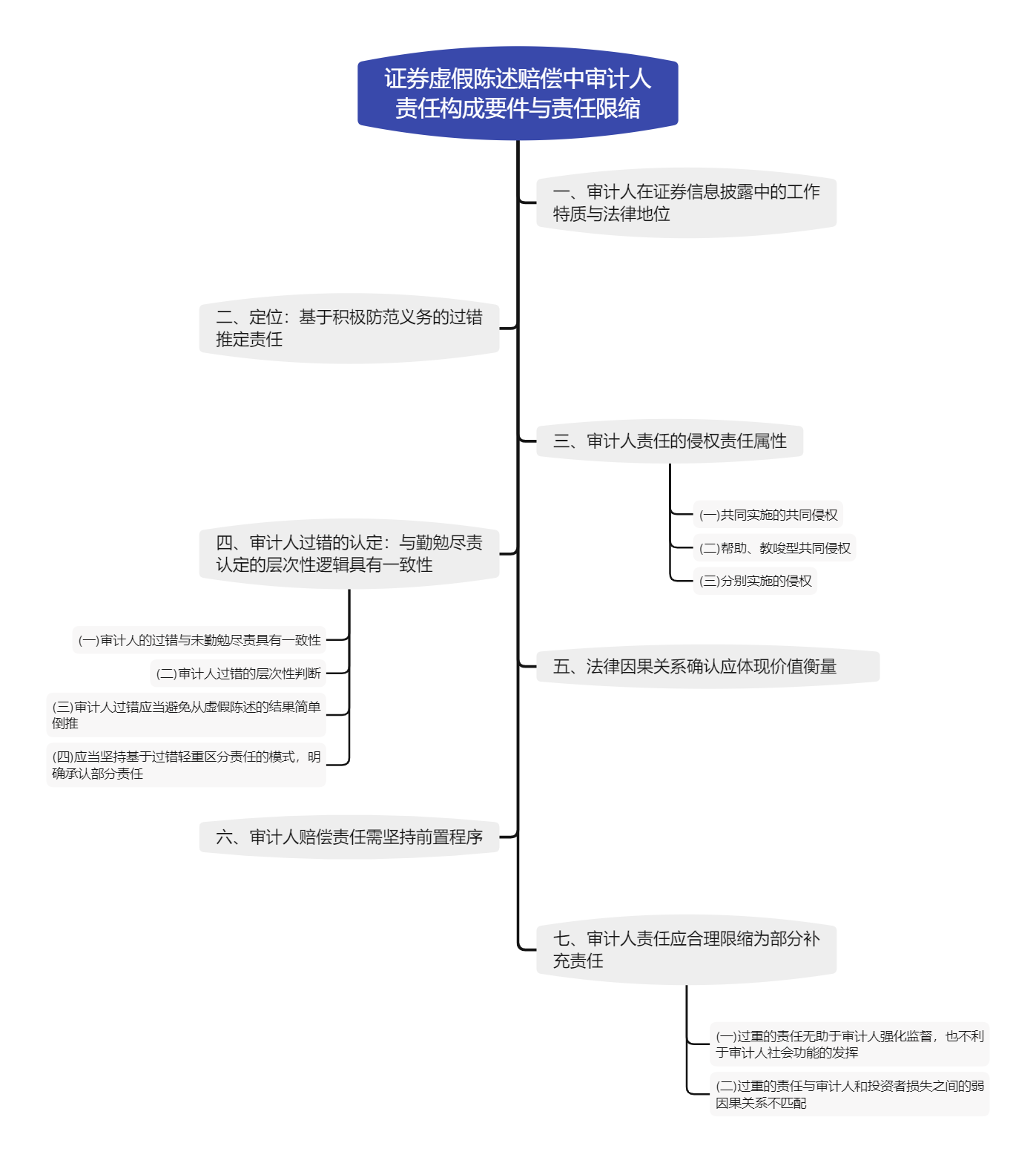

缪因知

摘要

作为审计人的注册会计师事务所具有信息输出的不独立性、信用输出的独立性和责任承担的不独立性。我国《证券法》对审计人设定了基于积极防范义务的过错推定责任,这种责任模式重于以美国为代表的中介机构仅在知情、实质性地参与虚假陈述时承担责任的模式。当发行人和审计人存在实施虚假陈述的共同故意,或一为故意一为重大过失时,应视为主观的共同侵权行为而承担连带责任。若审计人只存在轻微的过失,可以仅就部分损失承担连带责任。审计人过错的认定应与勤勉尽责认定的层次性逻辑具有一致性。《审计赔偿规定》将“应当知道”违法而未指明的行为视为“明知”,是在程序而非实体意义上的审计人主观状态推定。实践中突出的问题是对过失性的审计程序不当行为的轻重缺乏衡量。审计人过错应当避免从虚假陈述的结果简单倒推。多种原因可能导致勤勉尽责的审计人未能在事前发现不实会计信息。应当坚持基于过错轻重区分的责任模式,审计人责任仍需坚持前置程序,并在过失时合理限缩为部分补充责任。

——《财经法学》2021年第2期

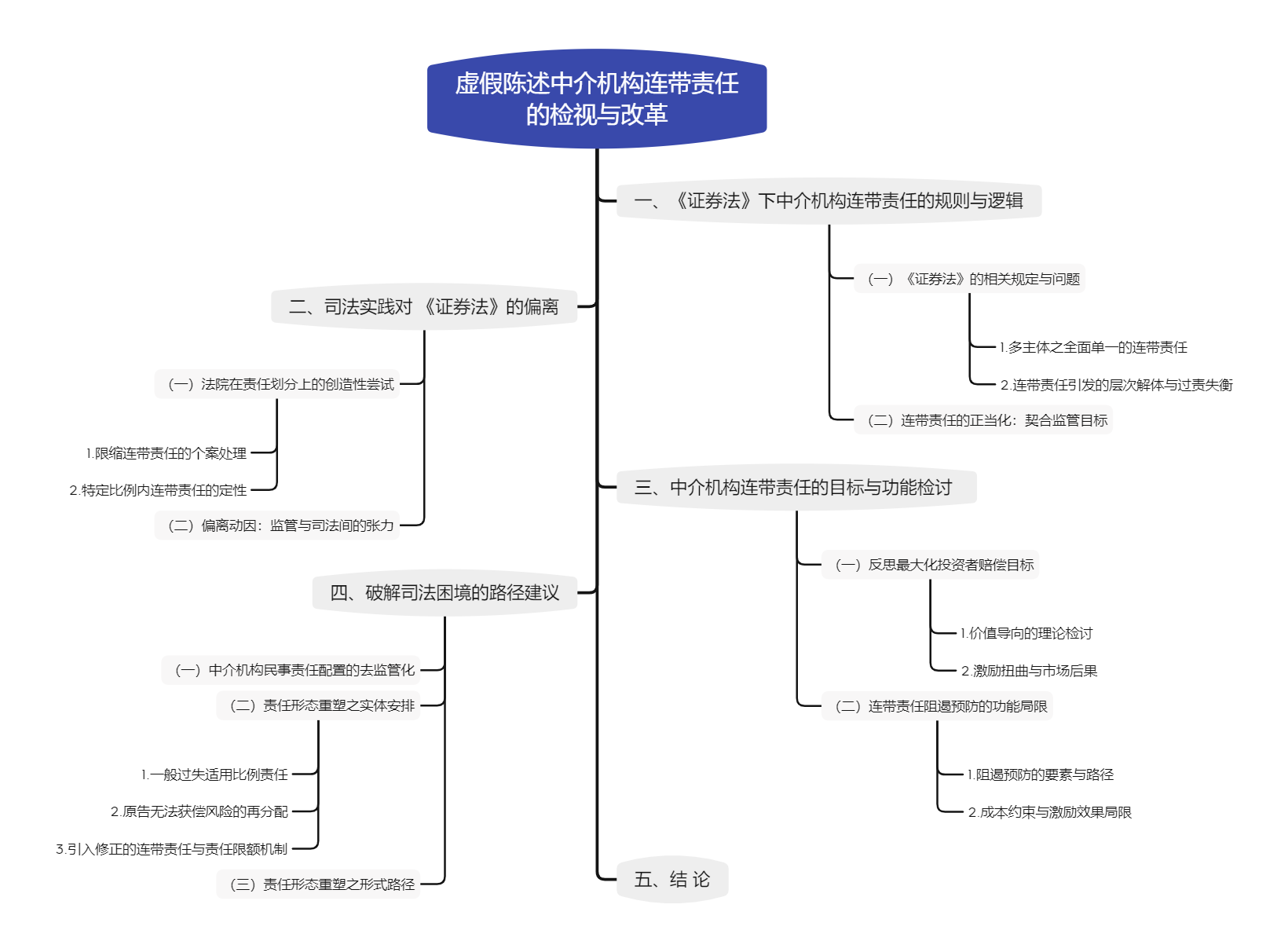

《虚假陈述中介机构连带责任的检视与改革》

任孝民

摘要

由监管主导的现行《证券法》对中介机构民事责任的配置主要基于监管政策目标考虑,即确保投资者充分获赔、威慑阻遏欺诈,但《证券法》简单刚性的连带责任规定对司法环节关注不足;法院处在监管导向的法律规定与自身“公平合理分配责任”的角色要求的拉扯困境中,开始在个案中尝试限缩连带责任给中介机构带来的过大风险敞口。中介机构连带责任之赔偿与阻遏功能设想存在问题:完全赔偿的价值导向有其视野局限,而通过连带责任最大化投资者赔付存在系统性的激励扭曲问题,影响市场稳健性;威慑阻遏功能在故意、明知与过失情形下的实现路径不同,连带责任的探查激励效果有情形局限。未来应修改《证券法》,剥离中介机构民事责任上的过度监管目标考量,回归司法裁判视角;结合侵权责任原理,分类限缩连带责任的适用,引入比例责任、修正的连带责任等多样化的责任形态与赔偿分摊安排,满足法院避免中介机构过责失衡的规则需要。

金句

不加区分的中介机构连带责任是监管目标导向下基于特定市场与制度环境的政策选择,但其建立在对连带责任赔偿与阻遏功能的不当假设与片面理解之上,也并未对司法适用中的潜在问题予以预见性考虑。过往证券诉讼处于受抑制状态,《证券法》中全面单一的连带责任规定未引发波澜,但证券欺诈民事诉讼改革的推进或将提升中介机构的风险敞口,使过责不匹配问题凸显,催生了限缩中介机构责任的调整动力与现实需求。

——《财经法学》2022年第6期

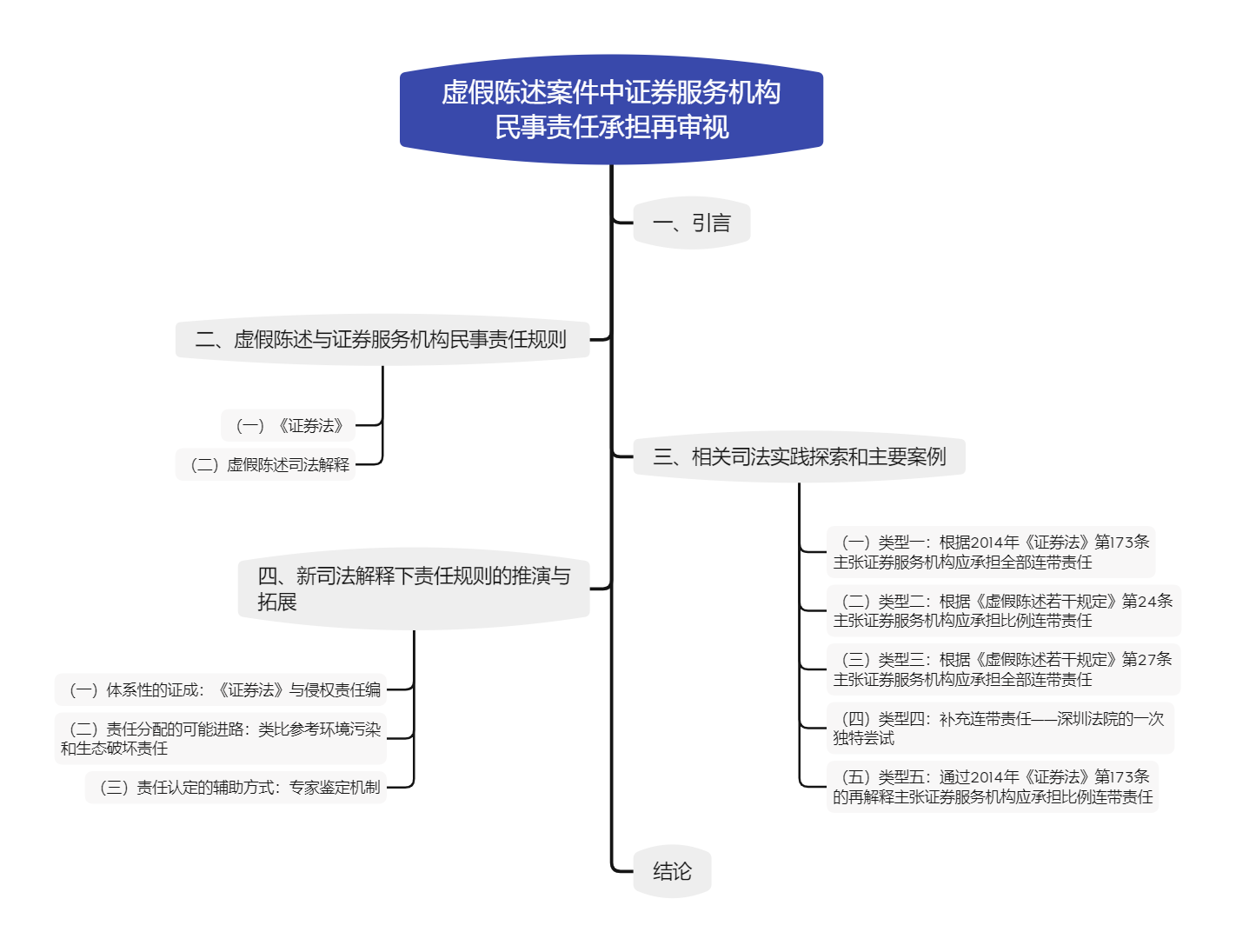

《虚假陈述案件中证券服务机构民事责任承担再审视》

郭雳 吴韵凯

摘要

证券服务机构民事责任相关法律规范之间的不协调造成司法裁判结果的差异,也为法官裁量言说留下空间。分析我国法院司法实践,可发现主要存在全部连带责任、补充赔偿责任、比例连带责任等三类处理意见。对此,2022年《虚假陈述若干规定》具有积极意义,但在过失情形下责任承担问题上的适当留白体现出在法律与司法解释动态平衡时的审慎。类比环境污染和生态破坏责任,比例连带责任有其合理性,而路径选择应兼顾投资者权益的救济效率、责任主体内部追偿的公平性、修法频率等因素予以综合考量。

金句

2022年《虚假陈述若干规定》对一些问题(例如过错界定)做出某种程度上的有益回应,而在过失情形下证券服务机构民事责任上的适当留白也体现了司法解释在与法律和现实谋求衔接平衡时的审慎。综合来看,可以考虑借鉴环境污染和生态破坏责任中“半叠加的分别侵权行为”情形,对证券虚假陈述案件中的比例连带责任做进一步的探索,也可以考虑被引入专家鉴定机制。

——《法律适用》2022年第8期

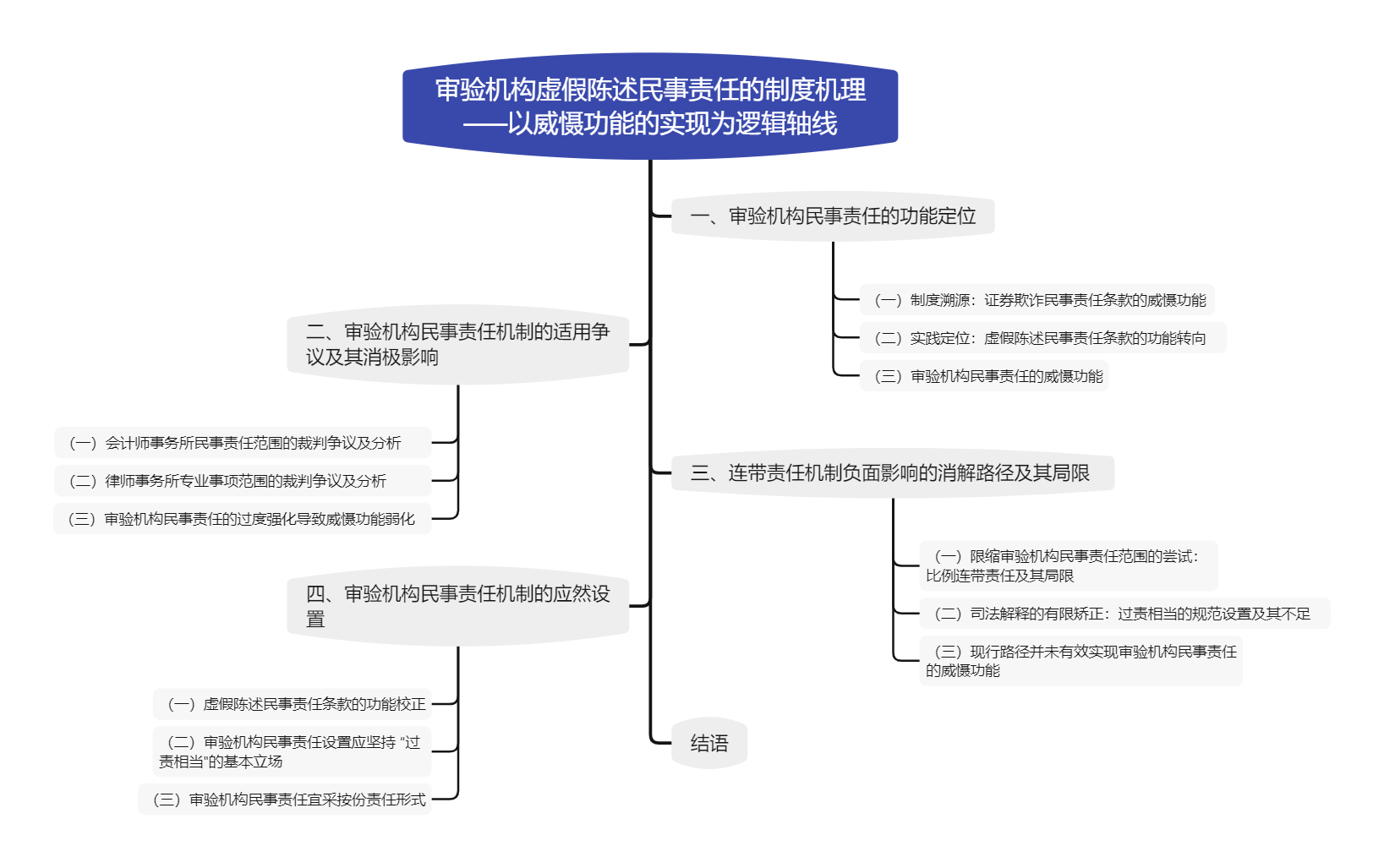

《审验机构虚假陈述民事责任的制度机理——以威慑功能的实现为逻辑轴线》

王琦

摘要

金句

比例连带责任实际上是连带责任和按份责任的中间形态,系在遵从《证券法》连带责任规定的基础上,出于限缩审验机构民事责任范围的考量而采用的责任形式。比例连带责任虽名为连带责任,实质上与按份责任的特征与功能基本一致。同时,比例连带责任已经构成对传统连带责任的实质修改,并非连带责任的典型形态。比例连带责任虽在外部责任负担上限缩了审验机构的责任范围,但是审验机构内部如何确定各自的责任份额则存在模糊之处。因此,立法上不如因应限缩审验机构责任范围的趋向,在适当时承认审验机构承担按份责任的正当性,以确保民事责任威慑功能的有效发挥。

——《法学家》2023年第1期

![]()

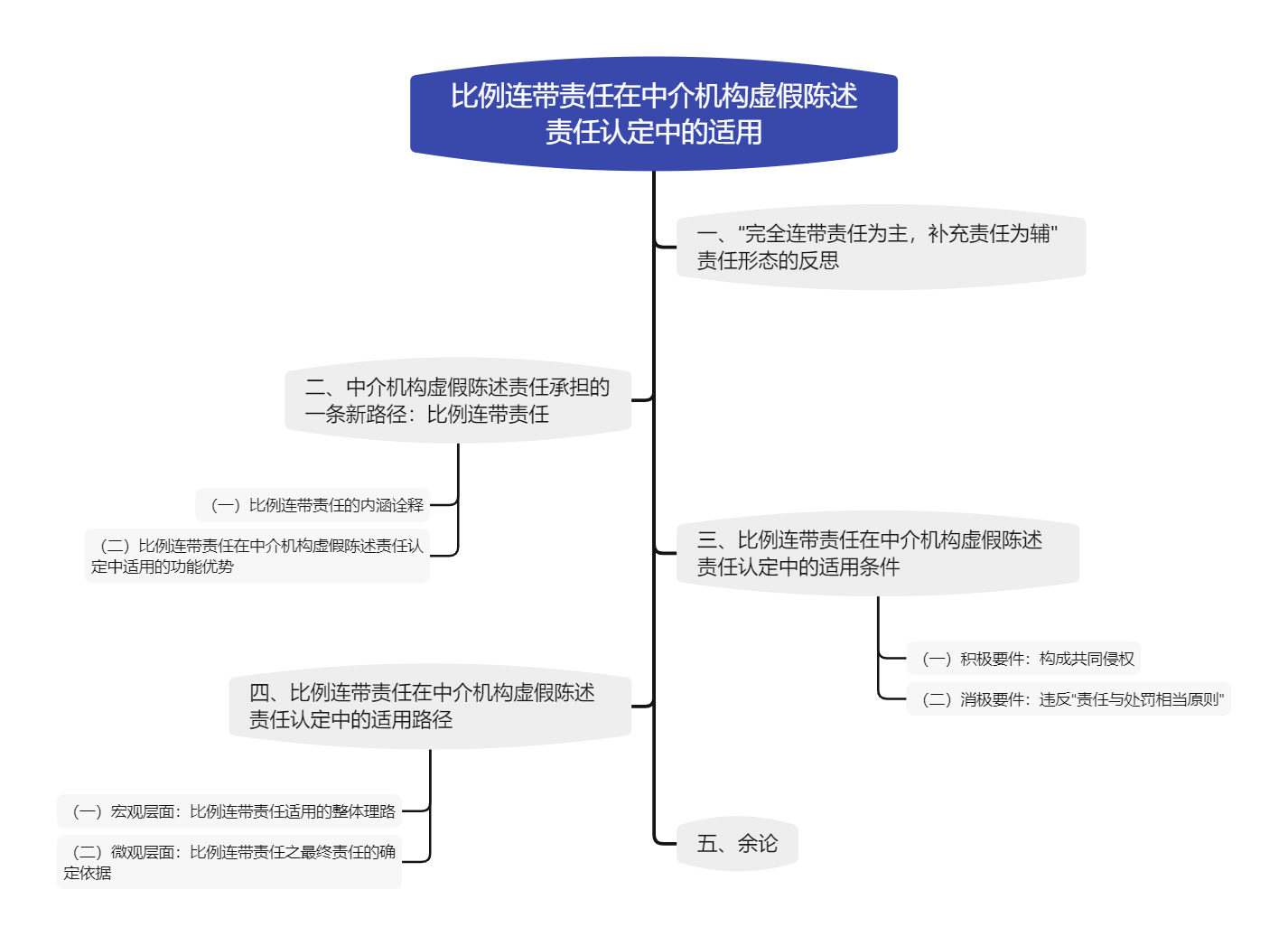

《比例连带责任在中介机构虚假陈述责任认定中的适用》

史欣媛

摘要

金句

——《河南财经政法大学学报》2022年第4期

热门排行